今年も確定申告の時期となりました。

医療費の控除等様々な種類のものがありますが、リフォームにも減税制度があることをご存じでしょうか。

知らずに損してしまった、、という事態にならないよう、今回はリフォームでも利用できる減税制度をご紹介いたします。

今回は『同居対応リフォーム減税』をご紹介いたします。現在同居中の方はもちろん、将来的にご同居を考えられている方、是非ご検討ください。

※令和3年度の内容です。

所得税の控除

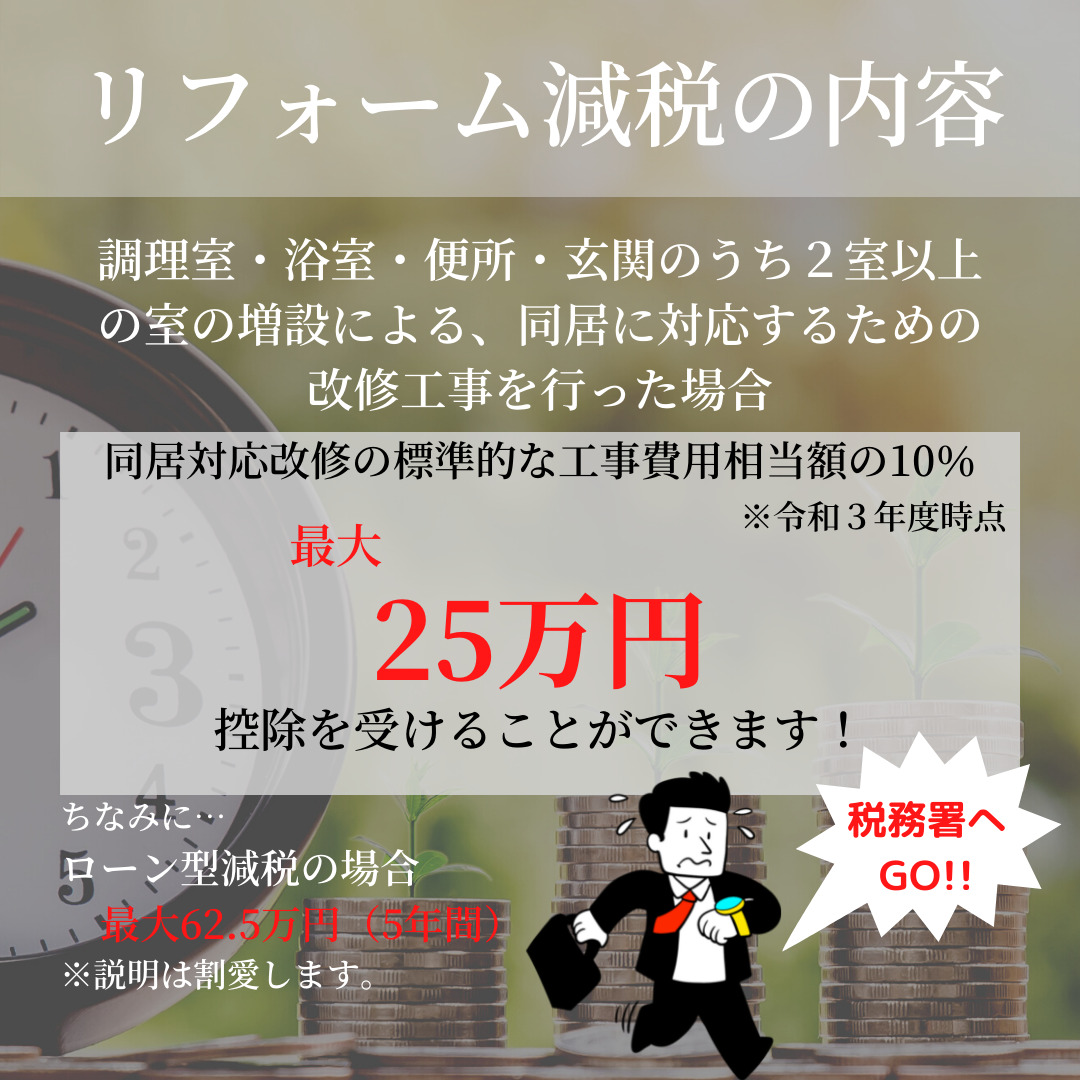

調理室・浴室・便所・玄関のうち2室以上の室の増設による、同居に対応するための改修工事を行った場合、国土交通大臣が定める同居対応改修の標準的な工事費用相当額の10%を、その年の所得税から最大25万円控除させることができます。

制度期間

改修工事完了期間が令和3年12月31日までの方が対象です。(それ以降の場合は、来年度以降の確定申告となります。)

対象となるリフォーム

以下の①~④の工事を行い、調理室、浴室、便所または玄関のうち、いずれか2以上の室がそれぞれ複数ある場合が対象となります。

①調理室を増設する工事(ミニキッチンでも可)

②浴室を増設する工事(浴槽がないシャワー専用の浴室でも可)

③便所を増設する工事

④玄関を増設する工事

控除額

所得税からの控除の上限額は25万円となります。

申告の窓口

申告については、確定申告を税務署にて行う必要があります。

その他の要件

・同居対応リフォームを行う方が所有し、居住する家屋

・同居対応リフォーム後の家屋の床面積が50㎡以上であること

・同居対応改修工事等の標準的な工事費用相当額から補助金を引いた額が50万円超(税込)であること

・その年の合計所得金額が3,000万円以下であること

・適用の対象となるリフォームであることが、増改築等工事証明書などにより証明されること

・同居対応リフォーム完了の日から6ヶ月以内に居住していること

申告に必要な書類

以下の書類を、確定申告書と併せて提出する必要があります。

・住宅特定改修特別税控除額の計算明細書

・工事完了後の家屋の登記事項証明書

・補助金等の額が明らかな書類

・源泉徴収票(給与所得者の場合)

・工事請負契約書の写し等

・増改築等工事証明書

固定資産税の減額

同居対応リフォームには、固定資産税の減額はありません。その他工事(耐震・省エネ・バリアフリー等)で利用可能かをご確認ください。

必要な証明書について

申告手続きには、『増改築等工事証明書』の発行が必要となりますが、この証明書を作成できるのは

①建築士事務所登録をしている建築士事務所に属する建築士

②指定確認検査機関

③登録住宅性能評価機関

④住宅瑕疵担保責任保険法人

となっております。

お客様個人で作成することはできませんので、該当する場合は早めにご依頼されることをお勧めします。(リフォーム会社が建築士事務所の場合、在籍する建築士に依頼するのが最もスムーズです)

最後に

今回リフォームでも利用できる減税制度のうち、『同居対応リフォーム減税』をご紹介いたしました。実際の制度内容はもっと複雑になっていますので、詳細は『住宅リフォーム推進協議会』のホームページをご参照ください。

また弊社は、実際にどの減税制度が利用でき、いくら控除されるのか、そのために必要な書類は何か等、増改築等工事証明書の作成も併せて、リフォーム減税制度についてのサポートを個別に実施させていただいております。

問い合わせフォームまたはお電話にて、まずはお気軽にご相談ください。